ホーム > 産業・働く > 事業者支援・活性化 > 企業支援・補助・融資 > 個人事業者の事業用資産に係る事業承継税制について

更新日:2025年10月21日

ここから本文です。

個人事業者の事業用資産に係る事業承継税制について

個人事業者の事業用資産の贈与税・相続税の納税猶予に係る中小企業経営承継円滑化法の認定

★お知らせ(令和7年3月17日)

かながわ中小企業成長支援ステーション(海老名市)は、令和7年3月17日付で神奈川県庁の本庁舎(横浜市)へ移転しました。

移転後の中小企業経営承継円滑化法に係るお問い合わせや各種申請・報告等の提出先につきましては、6 申請書等の提出先を御覧ください。

個人事業者の事業用資産に係る事業承継税制(個人版事業承継税制)は、後継者(個人事業承継者)が事業用の土地・建物、機械・器具備品等(特定事業用資産)を先代事業者から贈与又は相続により取得した場合において、一定要件を満たし県知事の認定を受けると贈与税・相続税の納税が猶予される制度です。

神奈川県は、手続きについて分かりやすく解説した手引きを作成しましたので、ご活用ください。

(個人事業者向け手引き)個人事業者の事業用資産の贈与税・相続税を"ゼロ"に!(PDF:1,354KB)(別ウィンドウで開きます)

【目 次】

1 個人事業承継計画の確認

- 平成31年4月より10年間の時限措置(2018年1月~2028年12月まで)として、個人事業者の事業用資産に係る事業承継税制(個人版事業承継税制)が創設されました。

- 本制度の適用を受けるためには、贈与税・相続税の納税猶予の認定申請(本申請)に先立ち、令和8(2026)年3月までに県に「個人事業承継計画」を提出し、県知事の確認を受けておく必要があります。

2 贈与税・相続税の納税猶予の認定

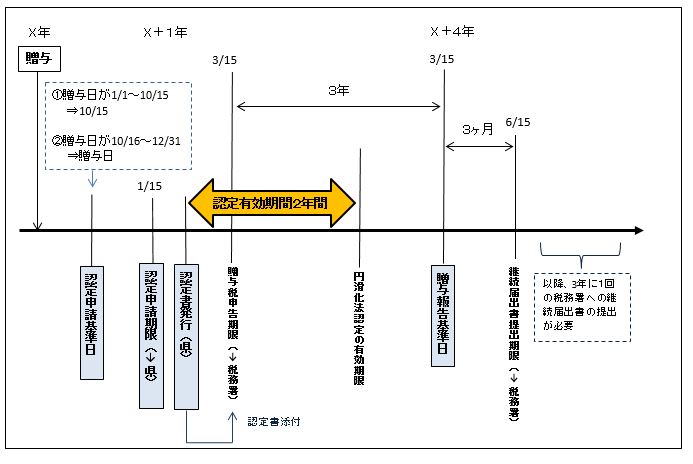

(1)贈与税の認定申請

個人事業承継計画の県確認を受けた個人事業承継者が、贈与実行後、県への贈与認定申請を行い、認定を受けて税務署へ贈与税の申告を行った場合、個人事業承継者が納付すべき贈与税のうち、特定事業用資産に係る課税価額の全額に対応する額が納税猶予されます。

<基本的な流れ>

- 認定申請期限(贈与の日の年の翌年の1月15日)迄に県へ認定申請。ただし、認定申請基準日(贈与日が1月1日から10月15日の場合は10月15日、10月16日から12月31日の場合は贈与日)以降でないと申請できない。(認定の書面審査には2ヶ月前後かかりますので、贈与税の納税申告前までに認定書を取得できるように申請してください。)

- 贈与税申告期限(贈与の日の年の翌年の3月15日)までに認定書等を添付し税務署へ贈与税を申告。

- 申告後は、3年に1回、税務署へ「継続届出書」の提出が必要(県への提出は不要)。

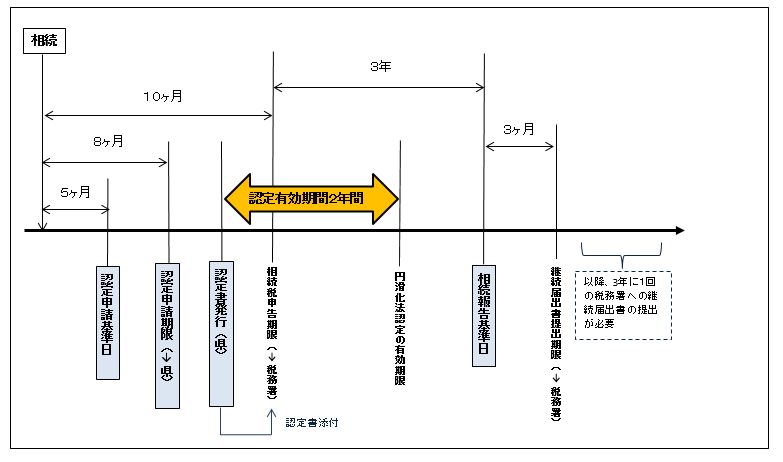

(2)相続税の認定申請

個人事業承継計画の県確認を受けた個人事業承継者が、相続発生後、県への相続認定申請を行い、認定を受けて税務署へ相続税の申告を行った場合、個人事業承継者が納付すべき相続税のうち、特定事業用資産に係る課税価額の全額に対応する額が納税猶予されます。

<基本的な流れ>

- 認定申請期限(相続開始日の翌日から8ヶ月を経過する日)迄に県へ認定申請。ただし、認定申請基準日(相続開始日の翌日から5ヶ月を経過する日)以降でないと申請できない。(認定の書面審査には2ヶ月前後かかりますので、相続税の納税申告前までに認定書を取得できるように申請してください。)

- 相続税申告期限(相続開始日の翌日から10ヶ月を経過する日)までに認定書等を添付し税務署へ相続税を申告。

- 申告後は、3年に1回、税務署へ「継続届出書」の提出が必要(県への提出は不要)。

※贈与・相続ともに申請又は報告期限が土日祝日の場合は、これらの日の翌日(平日)が期限(認定申請・報告基準日を除く)

なお、認定及び申請手続きにつきましては、他にも様々な要件がありますので、まずは前掲の手引き及び申請マニュアル等(5 マニュアル・申請書類等のダウンロード掲載)をご覧下さい。また、申請期限後の申請は受け付けることができませんので、十分ご注意ください。

3 納税猶予適用後の事業継続要件

納税猶予の認定後も猶予を継続するためには、事業を継続し、特例(受贈)事業用資産(特定事業用資産のうち、納税猶予の適用を受けるもの)を保有すること等一定の要件を満たす必要があります。

以下の要件に抵触すると、猶予されていた贈与税・相続税を納付する必要があります。

1.事業の廃止(やむを得ない事業を除く)

2.特定事業用資産を譲渡

3.総収入金額が零

4.青色申告の承認取消し、取り止め

5.資産管理事業、又は性風俗関連特殊営業に該当 等

4 認定後の各種報告(随時報告、切替確認申請など)

認定の有効期間内(認定日から2年)に上記に記載したような要件に抵触した場合は、県への報告(随時報告)が必要になります。有効期間後は県への報告は不要ですが、税務上の手続きは必要となります(税務上の手続きについては、所轄の税務署等へお尋ねください)。また、認定後に先代の死亡により相続が発生した際に納税猶予を継続する場合には、県への切替確認申請等が必要になります(下記「注意」参照)。

<注意>切替確認申請について

贈与認定後に(贈与した年の翌年以降)、先代の死亡により相続が発生した場合は、猶予されていた贈与税は免除され、相続税の課税対象となります。この際、相続税の納税猶予を継続する場合には、相続が発生した日の翌日から8カ月以内に「切替確認申請」が必要です(有効期間経過後も必要)。詳細については、個人版事業承継税制の前提となる認定(別ウィンドウで開きます)(中小企業庁ホームページにリンク)をご覧ください。

5 マニュアル・申請書類等のダウンロード

(1)個人事業承継計画の確認申請

<提出書類と記載例>

※中小企業庁ホームページにリンクしています。

注)確認申請書の提出にあたっては、連絡先(電話、メールアドレス、担当者等)が分かるメモ又は名刺等、及び返信宛先を明記したレターパック等(切手を貼付する場合は、郵送料+特定記録料)を同封してください。

<申請書(様式)>

・確認申請書(個人事業承継計画)神奈川県版(ワード:24KB)

※入力しやすいように国版を加工したものです。ご活用ください。

(2)贈与税・相続税の納税猶予の認定申請

<マニュアル>

・中小企業経営円滑化法申請マニュアル(相続税、贈与税の納税猶予制度)

・認定経営革新等支援機関における特定事業用資産等の確認マニュアル

※中小企業庁ホームページにリンクしています。

<提出書類と記載例>

(提出書類と記載例1)第一種個人贈与(PDF:731KB)(別ウィンドウで開きます)

(提出書類と記載例2)第一種個人相続(PDF:712KB)(別ウィンドウで開きます)

<申請書(様式)>

第一種贈与認定個人事業者に係る認定申請書(ワード:30KB)(別ウィンドウで開きます)

第一種相続認定個人事業者に係る認定申請書(ワード:30KB)(別ウィンドウで開きます)

※入力しやすいように国版を加工したものです。ご活用ください。

<確認書(様式)>

<誓約書の作成例>

事業従事誓約書(贈与の場合)(ワード:18KB)(別ウィンドウで開きます)

事業従事誓約書(相続の場合)(ワード:19KB)(別ウィンドウで開きます)

性風俗関連特殊営業に該当しない旨の誓約書(ワード:18KB)(別ウィンドウで開きます)

<その他の各種報告等>

個人版事業承継税制の前提となる認定(別ウィンドウで開きます)(中小企業庁ホームページにリンク)をご覧ください。

注1)中小企業庁のホームページからダウンロードした様式については、都道府県知事を神奈川県知事に直してご利用ください。

注2)申請・報告等の提出にあたっては、連絡先(電話、メールアドレス、担当者等)が分かるメモ又は名刺等、及び返信宛先を明記したレターパック等(切手を貼付する場合は、郵送料+特定記録料)を同封してください。

6 申請書等の提出先

先代事業者と個人事業承継者の主たる事務所の所在地が神奈川県内にある場合は、かながわ中小企業成長支援ステーションが申請書等の提出先となります。申請書等の提出は郵送のみの受付となります(当日消印有効)。なお、申請書等を送付する際は、返信宛先を明記したレターパック等(切手を貼付する場合は、郵送料+特定記録料)を同封してください。

お問い合わせについては電話のみの対応となります。必ずマニュアル等をご確認いただいた上で、ご不明点があればお問い合わせください。

|

名 称 |

送付先 |

電話番号 |

|

かながわ中小企業成長支援ステーション |

〒231-8588 横浜市中区日本大通1 神奈川県中小企業支援課内 |

045-285-0748 (平日の9:00~12:00、13:00~17:00) |

このページに関するお問い合わせ先

このページの所管所属は産業労働局 中小企業部中小企業支援課です。